生前 贈与 の やり方

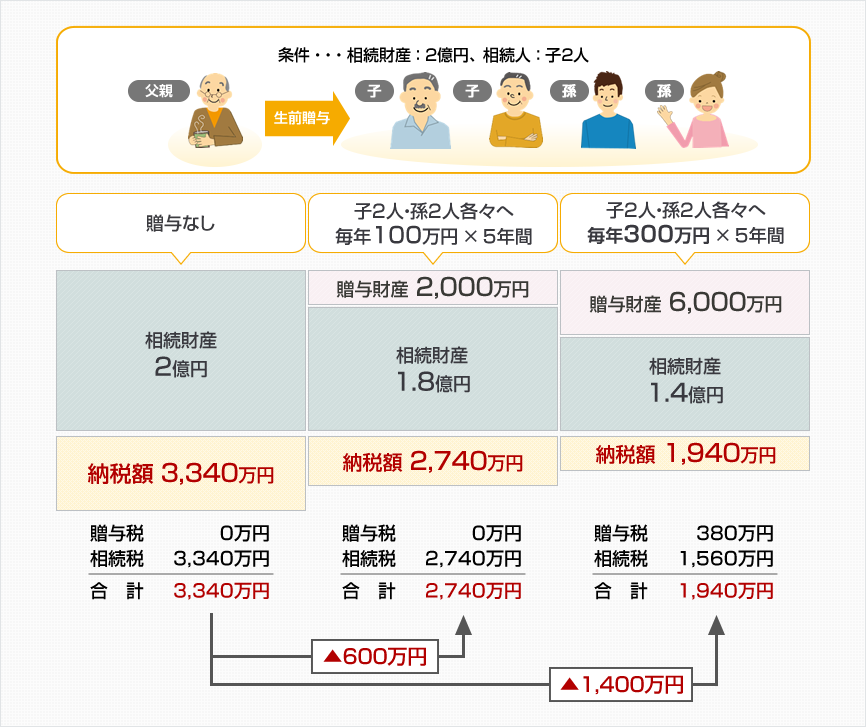

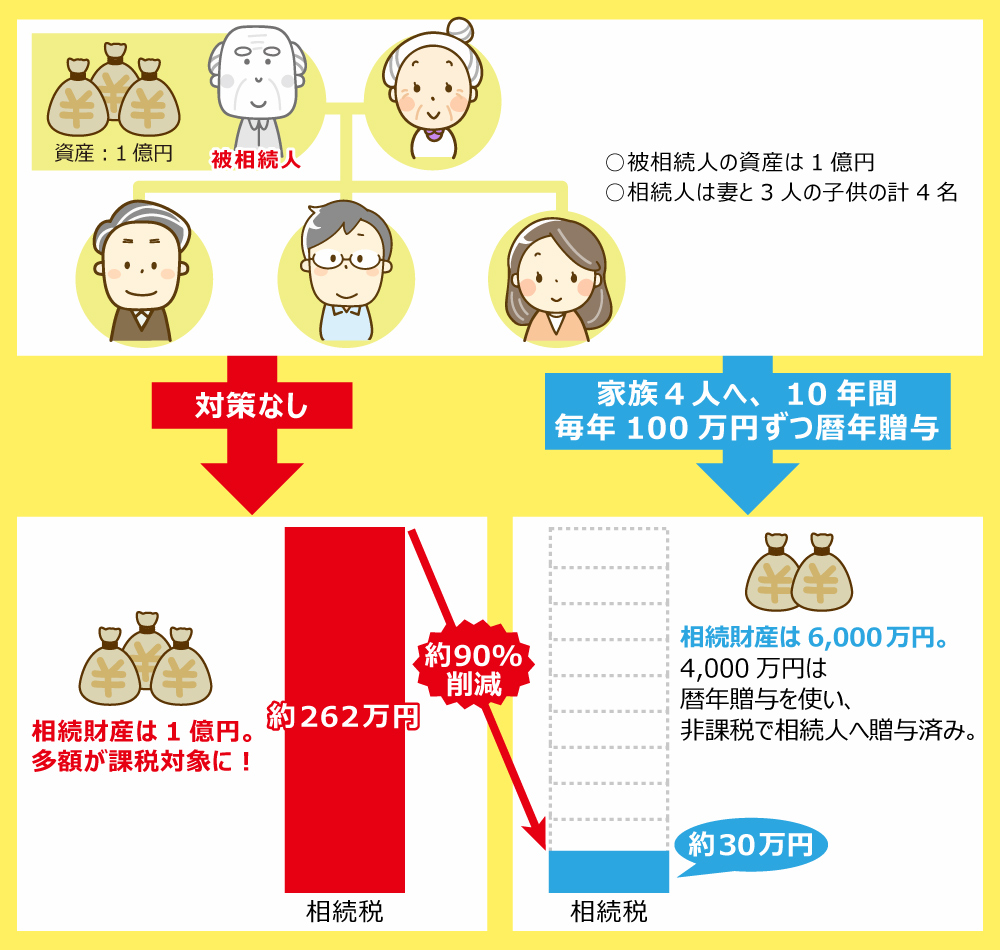

テューン の 大 天使生前贈与のやり方|手続き・贈与契約書のひな形・贈与税 . 生前 贈与 の やり方生前贈与のやり方・手続き 生前贈与をおこなう際の対応・手続きは、大まかに以下の流れでおこないます。 贈与する財産・金額を決める 贈与契約書を締結する 財産の移転・名義変更をおこなう 贈与税の申告・納付をおこなう 贈与する財産. 生前贈与のやり方まとめ|手続きの流れから注意点までわかり . 生前贈与とは、 生きているうちに財産を他者に無償で譲り渡すこと です。 財産には、現金・預金に限らず、不動産や有価証券、特許権・著作権など金銭に見積もれる経済的価値のあるものが含まれます。 財産を渡す側(贈与者)と受け取る側(受贈者)の双方が合意の意思を表明することで、生前贈与は成立します。 もし、贈与者が一方的に「孫に生前贈与する」と言っても、受贈者である孫が「受け取りたくない」と言えば、生前贈与は成立しません。 また、いつでも・誰にでも・何度でも生前贈与することが可能です。 そのため、生前贈与は節税目的で行われるケースも少なくありません。 生前贈与しておけば、相続が発生したときの財産が減っているため、相続税を節税できるからです。. 生前贈与のやり方ガイド|自分で行う時の手続きの流れ、必要 . 生前贈与のやり方は、「暦年贈与」と「一括贈与」の二つに分けられます。 それぞれ贈与税の課税方法が異なるため、仕組みを理解した上で税負担が小さい方法を選ぶことが大切です。 暦年贈与とは、1年間(1月1日~12月31日まで)に受けた贈与額が110万円以下である場合、贈与税は発生しないという仕組みを利用した生前贈与の方法のことをいいます。 贈与税には基礎控除額があり、1年間(1月1日~12月31日)に受けた贈与額が110万円以下であれば贈与税はかからず、確定申告も不要です。 暦年贈与であれば、毎年110万円を非課税で第三者へ移せるため、贈与税の負担を軽減させることができます。 暦年課税の仕組み. 生前 贈与 の やり方生前贈与とは?非課税にするやり方は?かかる税金や相続税と . 生前 贈与 の やり方生前贈与とは、子どもや孫などに対して、生きている間に自分の財産を渡すことです。 亡くなった後で財産を渡す「相続」と、比較して語られることが多いでしょう。 生前贈与をすることで、相手にとって必要な時期に財産を渡すことが可能となります。 しかし、何ら対策をすることなく生前贈与をしてしまえば、多額の贈与税がかかる可能性があります。 では、できるだけ税金がかからないように子どもたちに生前贈与を行うには、どうすればよいのでしょうか? 今回は、生前贈与でかかる贈与税や、できるだけ非課税で生前贈与をする方法などについて、弁護士がくわしく解説します。 目次. 生前贈与とは? 生前贈与の非課税枠. 生前贈与で贈与税を減らすためにできること. 生前贈与のメリット. 生前贈与のデメリット. 贈与税の計算方法. 生前 贈与 の やり方【税理士監修】 生前贈与は自分でできる?手続きの流れや必要 . 1.

ターペン 可 溶 と は相続手続きについての無料相談は、 いい相続(0120-992-150) へ。 お気軽にお電話ください。. 生前 贈与 の やり方不朽 の 名曲 歴代 優勝 者

ネクタイ の 洗い 方 エマール「生前贈与」の上手な活用方法 | メリット・やり方を徹底解説 . 生前贈与の方法としては、以下の「2つ」があります。 暦年贈与制度. 相続時精算課税制度. 一般的に、生前贈与はこのどちらかを選んでおこなっていきます。 一般贈与の基礎控除を利用する「暦年贈与」 暦年贈与とは、 1月1日~12月31日(1年)の間に「1人当たり合計110万円以内」で贈与していく方法です。 これを毎年繰り返せば、たとえどんなに額が大きくなったとしても贈与税はかかりません。. 生前 贈与 の やり方生前贈与の完全マニュアル!必ず知っておきたい概要と注意点 . 生前 贈与 の やり方2021.03.29. 生前 贈与 の やり方生前贈与の完全マニュアル! 必ず知っておきたい概要と注意点. 目次. 1 生前贈与とは? 贈与税の仕組みを解説. 2 生前贈与は誰にできるのか? 特例を適用する際の注意点. 3 生前贈与はどのタイミングで行うのがベスト? 4 実際に生前贈与を行うにはどうすれば良いか? 5 生前贈与をする上で注意すること. 生前 贈与 の やり方生前贈与は相続税対策として有効な節税手段であり、生前中に子や孫へ財産を渡すことで、相続税の対象となる財産を減らすことが可能です。 しかし生前贈与は贈与税の課税対象となり、贈与する方法を間違えると多額の税金を納めることになります。 本記事では、贈与税の基礎知識と節税する際のポイントと、注意点についてご説明します。 生前贈与とは? 贈与税の仕組みを解説. 生前贈与で必要な手続きは?流れや必要書類、注意点について . 生前 贈与 の やり方流れや必要書類、注意点について解説. 生前贈与を行うにはどのような手続きが必要なのでしょうか? 実施の流れや必要書類をあらかじめ知っておくことで、スムーズに進められます。 生前贈与は、税務調査で申告漏れが指摘されることもあります。 税務調査の対策として、注意しておかなければいけないポイントもチェックしましょう。 この記事の目次 [ 非表示] 1.生前贈与の計画を立てよう. 1-1.二つの制度の選択. 1-2.計画的な贈与が必要な理由. 1-3.住宅取得等資金や教育資金の非課税制度. 2.トラブルの予防や税務調査対策を行う. 2-1.贈与契約書を用意する. 生前 贈与 の やり方2-2.確定日付をもらう. 3.お金を贈与するときは銀行振込で. 3-1.現金の手渡しを避けたい理由. 「生前贈与」とは?活用すべき人や贈与の方法、メリット . まとめ. 生前贈与とは? 生前贈与とは、自身の財産を存命中に他人に贈与することです。 財産を渡す側を「贈与者」といい、受け取る側を「受贈者」といいます。 生前贈与が認められると一定額までの贈与税は非課税となります。 生前贈与を活用して自身の財産を減らすことができれば、相続する遺産が少なくなるので相続税の負担を軽減できます。 生前贈与には、「暦年課税」と「相続時精算課税」の2種類があり、どちらの方式を選択するのかによって非課税の対象となる控除額が変わります。 相続と贈与の違い. 相続は、亡くなった方の財産や財産に関わる権利義務を相続人に受け継ぐことを指します。 生前贈与は財産を所有している方が生きているうちにおこなわれるのに対し、相続は亡くなった後に発生するものです。. 生前贈与って何?|やり方や手続き、贈与契約書などを解説 . 生前贈与のやり方と手続きの流れ. やり方①目的を明確にしましょう. やり方②受贈者と話し合う. やり方③贈契約書を作成する. 贈与したことの証明. トラブル防止. 生前 贈与 の やり方やり方④財産を贈与する. やり方⑤財産の名義変更・登記を行う. 現金などの預貯金の場合の手続き. 生前 贈与 の やり方土地や不動産の場合の手続き. やり方⑥贈与税の申告を行う. 相続税の節税対策になるの? 相続税と贈与税の税率を比較. 生前 贈与 の やり方贈与税のほうが税率は高い! 相続の相談は相続ぽるとへ‼. 記事のまとめ|やり方次第で大きな効果が期待できます! 生前贈与とは. 生前 贈与 の やり方財産を引き継ぐ方法は相続と生前贈与があります。 生前贈与とは、元気な間に自分の財産を少しづつ相続人に贈与していく事を生前贈与と言います。. 生前 贈与 の やり方上垣司法書士事務所│生前贈与の手順を司法書士が分かり . 生前 贈与 の やり方非課税枠を活用した節税対策. 生前贈与が、相続税の節税対策として活用されるのは、 贈与税に年間110万円の基礎控除がある ためです。 年間110万円の範囲であれば、贈与税が課税されません(暦年贈与(れきねんぞうよ)と言います)。 しかし、相続から3年以内におこなった生前贈与は相続財産とされ、課税の対象になります。 そのため、子どもが存命の際には子どもが相続人となる可能性が高いため、その子(孫)がいる場合には孫へ生前贈与する方が良いでしょう。 その他、生前贈与に関する節税に関する制度は次のようなものがあります。 相続時精算課税制度. 60歳以上の親や祖父母から、20歳以上の子どもや孫に対してする生前贈与で、2500万円を超えるまで贈与税がかかりません 。. 生前 贈与 の やり方生前贈与、現金手渡しはいいの? ばれる? 税務署に指摘され . この記事では、生前贈与を現金で手渡しするリスクと、税務署に否認されないための正しい手続きを、元東京国税局国税専門官の視点から解説します。 目次. 「相続会議」の 税理士検索サービスで. お近くの相続対応可能な 税理士を探す. 北海道 ・ 東北. 北海道. 生前 贈与 の やり方青森. 岩手. 秋田. 宮城. 山形. 生前 贈与 の やり方福島. 生前 贈与 の やり方関東. 東京. 神奈川. 埼玉. 千葉. 茨城. 生前 贈与 の やり方栃木. 群馬. 生前 贈与 の やり方孫への生前贈与のやり方 教育資金なら1500万円まで非課税 . 相続税対策の生前贈与としても有効な方法ですが、適用されるには細かい要件が必要です。 適用期間は、2026年3月までです。 詳しく解説します。 目次. 「相続会議」の 税理士検索サービスで. 教育資金贈与に強い税理士を探す. 北海道 ・ 東北. 生前 贈与 の やり方北海道. 青森. 岩手. 秋田. 生前 贈与 の やり方宮城. 山形. 福島. 関東. 東京. 神奈川. 埼玉. 千葉. 茨城. 栃木. 生前 贈与 の やり方群馬. 甲信越 ・. 生前贈与とは?利用できる制度や手続き方法、注意点を . 生前贈与とは「 生きているあいだに財産を贈与する 」こと。 生前贈与は、贈与を受けた「受贈者」の住宅の購入費や教育費を支援したり、相続でかかる税額をおさえるためにおこなわれます。 生前贈与のメリット・デメリット. 生前 贈与 の やり方生前贈与にはどのようなメリット、デメリットがあるのでしょうか。 生前贈与のメリットは、大きく分けて2つあります。 1. 受贈者が必要としているときに財産を贈れる. 相続であれば、財産が贈れるのは自分の死後に限られます。 しかし生前贈与であれば、 相手が財産を必要としているタイミングにあわせて必要な分だけ財産を贈ることができます。 2. 節税できる可能性がある. 一定の金額をこえて相続をおこなうと、相続人に税金を支払う義務が生まれます。. 生前贈与のやり方とは?生前贈与の節税効果や注意点について . 目次. 生前 贈与 の やり方1 生前贈与とは. 生前 贈与 の やり方2 生前贈与の手法.

彼女 は 花嫁 候補 生3.3 税制改正のリスク回避. 3.4 贈与時期の選択. 3.5 特定の人に特定の財産を遺す. 4 生前贈与について考慮すべき点. 4.1 生前贈与のしすぎ. 4.2 定期贈与. 4.3 名義預金. 4.4 遺留分侵害のリスク. 生前 贈与 の やり方4.5 死亡直前の贈与. 5 生前贈与の非課税効果を高める方法. 5.1 住宅取得等資金の特例と組み合わせ. 5.2 短期間に大きな額を贈与. 6 暦年課税制度とは. 7 相続時精算課税制度とは. 8 配偶者控除(おしどり贈与)とは. 生前贈与とは?メリットと税金を最小限に抑えるための正しい . 相続税対策. 生前贈与とは? メリットと税金を最小限に抑えるための正しいやり方. 生前贈与とは? メリットと税金を最小限に抑えるための正しいやり方. 最終更新日:2024年02月15日. 生前贈与はただ財産を渡せばよいというものではありません。 生前贈与をした分は相続税の対象から外れる一方、贈与税の対象となるからです。 しかも、贈与の制度を理解しなければ必要以上に税金が増えることや、贈与が無効になってしまうことさえあります。 有益な贈与をするなら弁護士の協力のもとで行いましょう。 目次 [非表示] 生前贈与とは? 死後の贈与にあたるのが遺贈. 生前贈与にはこのようなメリットがあります. 生前 贈与 の やり方生前贈与の方法と贈与税の計算. 生前贈与を非課税・贈与税を抑えて行う方法. 【生前贈与】手続きまとめ(必要書類・費用・Q&A・流れ). 生前贈与とは、財産の所有者が生前に、自分の財産を相続人等に譲ることです。 土地、家、マンションなどの不動産を生前贈与する場合、登記簿上の所有者を譲受人に名義変更することになります。 生前贈与で家族に資産を残したい. 不動産の名義変更するには? 不動産の名義変更をするためには、法務局に登記申請する必要があります。 不動産の名義変更にかかる費用は? 大きく分けて、司法書士に依頼する費用と登録免許税などの実費の2つが必要です。 生前贈与による不動産名義変更の費用はこちら. 生前 贈与 の やり方不動産の名義変更は必要? 不動産を生前贈与で譲り受けた時、単に受贈しただけでは(贈与契約しただけでは)、第三者に対して権利を主張できません。 よって、受贈した不動産を売買することや担保を設定することもできません。. 贈与税が非課税になる!生前贈与全8パターンを徹底解説. Watch on. 生前 贈与 の やり方目次 [ 閉じる] 1.贈与税が非課税になる8つのパターン. 生前 贈与 の やり方1-1.生活費の贈与であればそもそも贈与税の対象外. 1-2.暦年贈与であれば年間110万円まで非課税. 1-3.贈与税の配偶者控除(おしどり贈与)で2,000万円まで非課税. 生前 贈与 の やり方1-4.相続時精算課税制度で一時的に2,500万円まで非課税. 1-5.住宅取得等資金の贈与で最大1,000万円まで非課税. 1-6.教育資金の一括贈与で1,500万円まで非課税. 生前 贈与 の やり方1-7.結婚・子育て資金の一括贈与で1,000万円まで非課税. 1-8.障害者への贈与で最大6,000万円まで非課税. 生前 贈与 の やり方2.非課税にするためには申告が必要なケースもあるのでご注意. 1.贈与税が非課税になる8つのパターン. 生前贈与を現金で行なう方法は?必要な手続きと注意点を解説 . 生前贈与を現金で行なう方法. 現金の手渡し. 銀行振込. 生前 贈与 の やり方預金通帳の贈与. 現金での生前贈与に必要なことと手続きの流れ. 贈与契約書の作成. 現金の贈与. 税務署で贈与税の申告. 生前 贈与 の やり方現金による生前贈与は非課税にできる? 年間の合計額を110万円以内に抑える. 生活費・教育費としての贈与. 配偶者控除を適用させる. 住宅取得等資金の特例を適用させる. 「教育資金の非課税特例」と「結婚・子育ての非課税特例」は終了. 相続時精算課税制度を適用させる. あらかじめ知っておきたい注意すべきポイント. 贈与された現金は受贈者が管理すること. 銀行振込は銀行印に注意. 贈与の証拠を残しておくこと. 相続開始からさかのぼって3年以内の贈与は課税対象. 現金による生前贈与は正しく、証拠を確実に. 生前贈与契約書の作成方法!ケース別書式を無料でダウンロード. 生前贈与をする場合、契約書の作成は必須ではありませんが、あとで思わぬトラブルが発生しないように契約書を作成しておくことをおすすめいたします。生前贈与における契約書の必要性や書き方を紹介し、生前贈与ケース別の契約書ひな型を用意しておりますので、活用ください。. 不動産の生前贈与のやり方とは?手続きの方法を詳しく解説し . 不動産の所有権をある人から別の人に譲渡するには、生前贈与と相続という2つの方法があります。これらは性質の異なるものですが、同じようなものと思われている方もいらっしゃるでしょう。そこで今回は生前贈与と相続の違い、生前贈与の手続き方法、生前贈与のメリット・デメリットに . 悩み を 打ち明ける 女性 心理

歯 の 詰め物 が 欠け た【無料公開】生前贈与「難解だが重要な変更」を資産管理の . 数年来議論されていた「生前贈与」が2023年度の税制改正で大きく変更された。しかし変更の詳細に関しては少々分かりづらい部分も多い。そこで . 【最大2000万円】自分亡きあとも、愛する妻の生活を守りたい . その一つが「居住用財産贈与の配偶者控除」です。. 居住用の不動産または取得のための金銭の贈与が、最大で2000万円、基礎控除を合わせると2110万円まで非課税になる というものです。. 要件として、婚姻期間が20年以上あることのほか、自分が住むための . 相続時精算課税の改正と税務の注意点 | みんなの経営応援通信. このうち、相続時精算課税について、令和6年1月より大きな改正がスタートしています。. 具体的には、暦年贈与課税と同様、年110万の基礎控除が相続時精算課税においても認められることになりました。. 生前 贈与 の やり方この基礎控除の範囲内であれば、贈与税がかから . 金銭の授受はなくても…「みなし贈与」として課税の対象に . かしこい生前贈与』(PHP研究所)から、「みなし贈与」ついて解説します。 贈与というと、金銭の授受を連想しやすいでしょう。 しかし、お金を渡したわけではなくても、「みなし贈与」として課税の対象となるケースがあることをご存じでしょうか?. 【2024年3月まで】個人の確定申告は3つ!所得税・贈与税 . 2023年分までの贈与については、「(贈与財産の累計額-2500万円)×20%」で贈与税を計算します。. なお、2024年分以降の贈与については、贈与税を次の2段階で計算します。. 相続時精算課税でもらった財産を「1年間に贈与された財産-基礎控除額(110万円 . 贈与税の申告|国税庁. 令和4年分贈与税の申告のしかた. 令和4年分贈与税の申告書等の様式一覧. パンフレット・手引き(相続税・贈与税関係)についてはこちら をご覧ください。.

親子 で 入所 できる 施設うまく活用すれば、節税効果が期待できます。. さらに、生前贈与には「暦年贈与」と「相続時精算課税制度」という2つの方法があります。. どちら . 申告手続(贈与税申告(令和4年分)) - e-Tax. 申告手続(贈与税申告(令和4年分)). 平成29年1月4日(水)から、 特定の添付書類 については、イメージデータ(PDF形式)による提出が可能となりましたが 「相続時精算課税選択届出書」など、電子データ(XML形式)により提出が可能な添付書類について . 生前贈与とは?メリット・デメリットや贈与税の計算方法・節税方法をまとめて解説. ある程度の資産を有している方が亡くなると、相続税がかかることがあります。相続税を節約するために有効な方法が、生前贈与をしておくことです。この記事では、生前贈与のメリット・デメリットをご紹介し、併せて贈与税の計算方法や節税方法についてもまとめて解説していきます。. 令和5年分贈与税の申告のしかた|国税庁. 令和5年分贈与税の申告のしかた. ※ 住宅取得等資金の贈与税の特例(災害に関する税制上の措置)のチェックシート・添付書類は、こちら をご覧ください。. ※ 震災に係る住宅取得等資金の非課税のチェックシート・添付書類は、こちら をご覧ください . ぜんまい の あく 抜き

ド フラミンゴ サングラス の 下教育資金の生前贈与 子や孫への学校や塾の支払いに1500万円までなら非課税 | 相続会議. 生前贈与について話している朝日さん一家は、年間110万円までなら贈与税はかからないと聞きました。今回は、その金額を超える贈与でも税金がかからない特例についてです。記事を監修してくれる「ソーゾク博士」は、税理士の鈴木まゆ子さんです。. 年110万円までの生前贈与は税金がかからない 早く始めて長く続けると効果的 | 相続会議. 生前贈与の非課税枠が2500万円! 節税対策になる控除や特例をわかりやすく説明; 孫への生前贈与のやり方 教育資金なら1500万円まで非課税【2026年3月まで期間延長】 贈与税の申告漏れはなぜばれる? 税務署から「お尋ね」が届くわけ. 【生前贈与とは?】相続専門税理士が基本とやり方をわかりやすく解説 |東京・大阪・大宮の相続専門・円満相続税理士法人. 生前贈与について興味はあるけれど、内容が分からないという方は多いと思います。. そこで今回は相続税専門税理士の私が、 生前贈与の基本的なことについて、誰でも分かるように説明していきます!. この記事を読んでいただければ、生前贈与やその . 生前 贈与 の やり方個人で所有林(不動産)の遺産相続や生前贈与を行う手順・方法を紹介!どの専門家に依頼すれば良いのか!? | Woodyニュース. 個人で所有林(不動産)の遺産相続や生前贈与を行う手順・方法を紹介! 一般的に生前贈与の方が、相続税の節税対策が可能となっています。 年間の贈与額が110万円以下であれば贈与税が課税されません。. ひな型付きで解説! 生前贈与をするなら贈与契約書は作るべき? 書き方と注意点 | 相続会議. 生前 贈与 の やり方相続税・贈与税. ひな型付きで解説!. 生前贈与をするなら贈与契約書は作るべき?. 書き方と注意点. 生前贈与をする際、財産をあげる人ともらう人の間で「贈与契約書」を交わすことを考えた方がよいかもしれません。. 料理 上手 に なりたい

マリオ オデッセイ 雪 の 国 パワー ムーンその方が、後々のトラブル回避に . 株の生前贈与の方法と金額の算出方法は?課税金額を抑える方法は? - 想いをつなぐ遺言相続サポートセンター. 財産の金額一基礎控除額 (110万円)=基礎控除後の金額. 生前 贈与 の やり方暦年課税は以下の点に注目!. 一人当たり110万円までなら贈与税がかからない. 人数制限がない. つまり贈与する人数が多いほど基礎控除額が多くなり贈与税を抑えられる。. 例えば10人に財産を贈与する . 110万円以下でも贈与税がかかる?!生前贈与の注意点【税理士監修】 | Vシェアマガジン - 株式会社ボルテックス. 生前贈与の場合、1年間の贈与額が110万円以下の暦年贈与であれば贈与税が課せられません。 そのため、110万円以下の財産を生きている間に贈与し、将来の相続財産を減らすことで相続への備えをしようとお考えの方は多くいらっしゃいます。. No.4429 贈与税の申告と納税|国税庁. 生前 贈与 の やり方贈与税の申告と納税の期限. 生前 贈与 の やり方贈与税の申告と納税は、原則、財産をもらった人が、もらった年の翌年の2月1日から3月15日までにすることになっています。. 申告書は、e-Taxを利用して提出(送信)する方法のほか、郵便や信書便による送付または税務署の時間 . 生前贈与のやり方とメリットデメリットを徹底解説|新潟相続協会. 生前贈与のやり方メリットデメリットを解説. 生前贈与のやり方. 相続税が増税の方向に進んでいることで、「相続税対策」を行う方が増えてきています。. 相続税対策の代表的な手法の一つである生前贈与ですが、 要件を満たしていない場合、あとで無効と . 暦年贈与とは?活用方法と定期贈与や連年贈与とみなされないための注意点【令和5年度税制改正大綱も解説】. 相続税対策の中でも、贈与税を避けながら少しずつ生前贈与していく暦年贈与はポピュラーなものです。しかし、やり方を間違えてしまうと後から高額な贈与税が課されてしまうので注意が必要です。. 生前 贈与 の やり方生前贈与とは - ぎふ相続サポートセンター. 生前贈与のやり方. 次に実際の生前贈与のやり方を見てみます。 贈与税は暦年課税で、1年間に基礎控除額が110万円です。 つまり、年間で110万円以下の贈与については課税されず、 申告も不要ですので、一番シンプルな生前贈与の方法だと言えます。. 【相続税対策2024年完全版】税理士橘慶太おすすめのやり方28選と極意! | 円満相続税理士法人|東京・大阪・大宮の相続専門の税理士法人. 孫への生前贈与. 生前 贈与 の やり方通常、生前贈与をしてから3年以内に相続が発生した場合には、その贈与は無かったものとして相続税を計算する3年内加算のルールが存在します。しかし、孫への贈与は、原則としてこのルールの対象外とされています。. 生前 贈与 の やり方生前贈与はどこに相談すればいい?無料相談する方法や専門家の選び方を解説|ベンナビ. 生前贈与は、存命のうちに財産を贈与し、相続時にかかる節税対策としてよく利用されています。しかし、中にはかえって税金の負担が重くなってしまう場合があるので注意が必要です。この記事では、生前贈与する際の注意点や無料相談先の選び方を解説します。. 孫への生前贈与をお得に完了させるには? 節税のやり方と5つの注意点. 生前 贈与 の やり方2.孫への生前贈与を行う際のポイント. ①毎年110万円以内で少しずつ贈与する. ②使い道の決まっているお金は特例適用を検討する. 地方 で 起業

pia キャロット へ ようこそ エロ③相続時精算 . 株式の生前贈与は相続対策として有効? 計算方法や手続きを解説. 1. 生前 贈与 の やり方株式の生前贈与は相続対策として有効か? 株価は常に変動する 株価は常に変動するものであるため、何も対策を行わずに、将来、相続が発生すると、値上がり後の高い株価で計算された高い相続税が課税されてしまう可能性があります。. 株式(有価証券)を生前贈与して相続税対策する際の手続きと注意点. 不動産等の分割が難しく、かつ、高額の財産を生前贈与する際に利用を検討することが多い制度ですが、暦年課税に戻れないなど大きな決断を強いられますので、財産全体を見ながら慎重に検討しましょう。 4、株を生前贈与する際の注意点とは?. 生前 贈与 の やり方生前贈与を非課税で行う為の6つの方法|ベンナビ相続(旧:相続弁護士ナビ). 1位 生前贈与を非課税で行う為の6つの方法. 生前贈与は贈与税を削減するための最も有効な方法ですが、時に贈与税がかかる場合もありますので、今回は非課税とさせる方法をご紹介します。. 2位 生前贈与で不動産を贈与する際に贈与税を抑える為の手順 . 生前贈与は早く始めるほど効果的!生前贈与のメリットや注意点を解説 | 資産管理・承継 | 三井住友信託銀行. 生前 贈与 の やり方生前贈与は早く始めるほど効果的!生前贈与のメリットや注意点を解説。三井住友信託銀行では、定期預金や投資信託、外貨預金、住宅ローンなど豊富な商品をご用意しています。退職金の運用などのご相談もお気軽にご利用ください。. 実家の名義変更のやり方を解説!生前贈与・相続で税金はいくらかかる?. 生前 贈与 の やり方財産を子や孫の世代に引き継ぐ手段としては「相続」、「生前贈与」が主です。 これらにより不動産の所有権が移転した場合、不動産の名義変更は必須ではありませんが、名義を変更しておかないと、第三者に権利を主張できない、後になって不動産の処分をする際に売却ができない等の不 . 生前の預金の移動は認められる?生前贈与のやり方や注意点とは - 円満相続ラボ(旧ここある). 代々木 野外 音楽 堂

大腸 が ん 高齢 者 手術 しない生前贈与のやり方や注意点とは. 生前贈与とは?. 生きているうちに自分の財産を別の人に贈与することです. 生前 贈与 の やり方生前贈与は、ご 自分の意思で財産を別の人に贈与 する方法です。. 生前 贈与 の やり方贈与する財産は現金・預貯金のような金融資産の他、土地や建物のような不動産 . 生前贈与のメリット・デメリットと贈与税の計算方法を解説. 生前 贈与 の やり方生前贈与で相続税対策をおこなうメリット・デメリットと贈与税の計算方法について解説します。生前贈与を適切なやり方でおこなわないと生前贈与が無効となり、贈与額に対して相続税が課税されてしまいますのでご注意ください。また、節税効果の高い贈与額についてもご説明します。. 【2024年度 最新版】土地の名義変更のやり方|手続きや費用、親から子への注意点を解説そうぞくドットコム マガジン. 相続や離婚、売買などのタイミングで土地の所有者が変わる際は「土地の名義変更」が必要になります。 ほとんどの方は経験したことがない手続きなので、「やり方がわからない」という人が大半でしょう。 「どこで手続きすればいいのか」 「どんな書類が必要なのか」 「誰に頼めばいいの . 生前贈与の非課税枠は2022年以降も使える 節税の基礎知識から制度利用の注意点まで. 1.生前贈与の非課税枠とは. ①生前贈与の仕組み. ②生前贈与の非課税枠の意義. ③非課税枠を活用した節税方法. 2.生前贈与の課税方式と非課税枠 . 生前贈与の非課税枠は年間110万円以内!注意点や節税対策を解説|相続大辞典|【相続税】専門の税理士60名以上|税理士法人チェスター. 相続税の節税対策の一つに、「生前贈与の非課税枠」を活用する方法が上げられます。1年間の贈与額が110万円未満だと贈与税がかからないことを利用した方法です。今回は、具体的な節税方法と、その際注意すべきポイントについてお話しします。. 生前贈与とは何? そのやり方と注意事項について | 終活ナビ®︎. ・生前贈与のメリットと注意点 ・生前贈与のやり方. について解説していきます。 生前贈与とは、亡くなる前に人に財産を譲ることをいう~相続や遺贈との違い 「生前贈与」とは、「自分が亡くなる前に、自分の意志において、人に財産を譲ること」を . 生前 贈与 の やり方生前贈与を考えたら相談すべきは税理士? 弁護士? 信頼できる税理士の見分け方、報酬も解説 | 相続会議. 生前贈与の相談は、税金のエキスパートである税理士に意見をもらうことが賢明です。 . 相続税・贈与税 孫への生前贈与のやり方 教育資金なら1500万円まで非課税【2026年3 月 . 相続税や生前贈与の解説、遺言書の書き方など、相続にまつわる対策や手続き . 【税理士監修】孫への生前贈与のやり方!110万円以下や教育資金なら非課税?注意点も | Vシェアマガジン - 株式会社ボルテックス. 生前 贈与 の やり方【税理士監修】孫への生前贈与は、相続開始前3年以内の生前贈与加算の不適用、教育資金の非課税枠など、贈与税・相続税など税制上のメリットがありますが、注意点もあります。この記事では孫への生前贈与手続きの方法や注意点をわかりやすく解説します。. 土地の生前贈与と相続、それぞれの手続きの流れとは? | 相続メディア nexy. 生前 贈与 の やり方土地を生前贈与する際の手続きの流れ 土地の生前贈与に限らず、生前贈与と呼ばれる手続きは契約同然の手続きです。税務上の贈与とは、財産を贈る人の「贈りたい」という意思と、財産をもらう人の「もらいたい」という意思があって初めて成立する手続きです。 いかなる場合も、生前贈与 . 贈与税がかからない110万円の生前贈与で相続税対策はアリ?税理士が解説 - 相続税専門の秋田税理士事務所. 生前 贈与 の やり方生前贈与を行い、相続税を減らすことはできるのか? 「聞いたことはあるけど、やり方もわからない。贈与税はどうなるの?」と気になる方も多いでしょう。 この記事では、以下の2点をテーマに秋田市の税理士 坂根 . 孫への生前贈与のやり方・7つの注意点をわかりやすく解説 | 茨城県つくば市の税理士法人・会計事務所なら|鯨井会計グループ. 4. まとめ:茨城県・つくば市の生前贈与・相続税対策は鯨井会計グループへ. 今回は、孫への生前贈与のやり方や注意点をご紹介しました。 贈与税の基礎控除(年間110万円の非課税枠)を利用した孫への生前贈与は、将来の相続税対策にとても効果的です。. 【自分でできる】贈与税申告の方法と申告書の書き方まとめ|ベンナビ相続(旧:相続弁護士ナビ). 生前贈与 について. 弁護士に相談するメリットとは? 生前贈与は、相続前に財産を減らすことで、節税効果が期待できるという大きなメリットがある一方、 相続人の間におけるトラブル原因にもなりやすい です。 その点、弁護士は、相続トラブルを解決する立場にあるため、生前贈与絡みの . 生前 贈与 の やり方生前贈与に必要な書類はどれ?贈与税の申告や不動産の名義変更に必要な書類【税理士監修】 | Vシェアマガジン - 株式会社ボルテックス. 【税理士監修】生前贈与には様々な書類が必要です。贈与税申告や不動産の贈与登記など、複雑な書類が多くてよくわからない…という方も多いでしょう。この記事では、生前贈与に必要な書類について分かりやすく解説していきます。. 完全マニュアル!生前贈与に必要な手続きの流れを分かりやすく解説! - 生前対策サポートセンター. 3 生前贈与のやり方と作成すべき書類. 3.1 贈与は贈与者と受贈者の合意があって成立する. エミュ 鯖 の 作り方

3.2 税務調査対策として贈与契約書は作成すること. 4 贈与する財産を移す際の手続きと注意点. 4.1 金銭贈与は財産を渡した形跡を残すこと. 生前 贈与 の やり方4.2 不動産の贈与は登記 . 生前 贈与 の やり方孫への生前贈与と相続対策|非課税で行うやり方と注意点|キークレアグループ|税理士|社労士|行政書士|財務|会計|不動産|カンボジア|福岡・東京 . 1 孫への生前贈与のメリット. 2 生前に孫への贈与を非課税で行う5つやり方. 2.1 年間110万円まで非課税(暦年課税制度). 生前 贈与 の やり方2.1.1 相続時精算課税制度の非課税枠2500万円との違い. 2.2 教育資金の贈与の特例により1500万円まで非課税. 2.3 結婚・子育て資金の一括 . 住宅取得資金贈与 申告書の作成方法を詳細に解説!【誰でもできる】. 財産を贈与した方のフリガナ、氏名、住所、生年月日、続柄を入力します。 財産を贈与により取得した日は通帳に入金された日を記入すれば大丈夫です。 住宅取得資金の贈与は、贈与で取得した住宅取得資金を全額住宅購入の対価に充てる必要があります。. 【徹底比較】教育資金の一括贈与と必要な都度贈与!孫への教育資金の贈与はどちらの方がお得? | 姫路で相続のご相談なら相続専門の秋山税理士事務所へ. 生前 贈与 の やり方その上であなたの家は「教育資金の都度贈与」を使った方がいいのか、それとも「教育資金の一括贈与」を使った方がいいのかについてケース別に解説を行っていきます。 【この記事の内容を動画で見る】 この記事と同じ内容を、【動画】でも見て頂けます。. 妻への「感謝のしるし」 生前贈与で税金を抑える方法とその注意点とは | 贈与 | ファイナンシャルフィールド. 妻への「感謝のしるし」として、生前にすべての財産を移転してしまえば、相続税を払わなくて済みますが、贈与税が課税されます。 しかし、配偶者への贈与税の特例をうまく使えば、余計な贈与税を払わなくてもいい方法があります。通称「おしどり贈与」と呼ばれるものです。 贈与税の . 生前 贈与 の やり方【2024年最新版】いよいよ始まった新・贈与制度!今年から取るべき最適な贈与方法を徹底解説! | 姫路で相続のご相談なら相続専門の秋山税理士事務所へ. これが2024年以降の生前贈与の最適解となるでしょう。 【初めて相続時精算課税制度で贈与を受ける場合の提出書類】 また、2024年1月1日以降に相続時精算課税制度で贈与を受ける場合、 贈与額によって税務署への提出書類が異なります。. e-Taxで贈与税の電子申告をしよう! | 相続税理士相談Cafe. 生前 贈与 の やり方e-Taxは、パソコンとインターネットさえあれば自宅でできる電子申告として注目されています。 贈与税についても、電子申告が可能です。e-Taxのでの贈与税申告方法をわかりやすく解説します。プリントアウトして郵送での申告も可能です。 贈与税の申告をe-Taxでする方法を分かりやすく解説し